NEU! Anleitung von Steffen Stork

Download: Options Manual_rev1

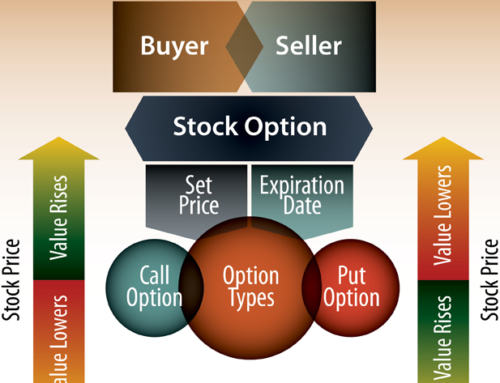

Begriffe

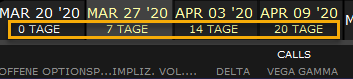

DTE

DTE = Date to Expiry (Tage bis Verfall der Option)

7 DTE = 7 Tage bis Verfall

Strike

Der Ausübungspreis oder Basispreis (auch Strike-Preis von englisch strike price) ist eine wichtige Komponente von Optionen. Er bezeichnet den zuvor festgelegten Preis, zu dem man den Basiswert am Ausübungsdatum (Verfallstag, Stichtag) kaufen beziehungsweise verkaufen kann.

Ordern

Manchmal kann ich das Trade-Setup nicht schnell genug posten. Es kann dann vorkommen, dass Ihr nicht „filled“ werdet. Also Ihr die Option nicht für den gewünschten Preis erhaltet. Was dann? Entweder lässt man diesen Zug aus und wartet auf einen anderen Trade oder man reduziert den Limitpreis um 5 Cent alle 30 Minuten. Aber nur wenn der Limitpreis >= -0.55$. Sonst versaut man sich die Rendite.

Long Call Butterfly

Kennwort: DidisButterflies

Video mit Erklärung des Chancen-/Risiko Verhältnisses und Profit-Loss Szenarien

Bear Call Credit Spread – BCCS

Beim BCCS gehen wir von kurzfristig fallenden Kursen aus. Uns reichen oft schon 1-3 Tage Kursverlust der Aktie, um 100% zu machen. Wir gewinnen aber auch, wenn die Aktie seitwärts geht. Sogar auch dann, wenn die Aktie leicht sinkt.

Bull Put Credit Spread – BPCS

Beim BPCS gehen wir von kurzfristig steigenden Kursen aus. Uns reichen oft schon 1-3 Tage Kurssteigerungen der Aktie, um 100% Gewinn zu machen. Wir gewinnen aber auch, wenn die Aktie nur seitwärts geht. Sogar auch dann, wenn die Aktie leicht steigt. BPCS ist also das Gegenteil vom BCCS.

Trader Workstation einrichten und kaufen

Mobile APP

Trigger im Chart

Wir senden die Order erst ab, wenn der Kursalarm getriggert wird. So erhöht sich die Gewinnwahrscheinlichkeit deutlich

Combo-Arten:

POP: probability of profit

Weitere combos:

- Butterfly

- Iron Condor

- Bull Debit Spreads

- Bear Debit Spreads

Position-Sizing:

Du solltest als Anfänger nicht mehr als 1% vom Depot pro Trade riskieren. Und nie mehr als 5% insgesamt mit allen Trades.

Als Fortgeschrittener kann man 2% vom Depot pro Trade einsetzen.

5% Risiko Berechnung:

Depotgröße x 5%. = Positionsgröße in $

Z.B. 100.000 x 5% = 5000$

Ein call kostet z.B. 50 Cent. Diesen mit 100 multiplizieren ergibt die Kosten für eine Option. also 50$ in diesem Fall. Dann könntest Du 1000 Optionen kaufen = 5000$ / 50 = 10 Stück

Money-Management

Positionen immer über die Funktion SCHLIEßEN verkaufen/kaufen. Somit ist sichergestellt, dass Ihr die richtige Ordereinstellung habt (Kauf/Verkauf, Anzahl)

|

Premium- Plays (Shorten von Optionen)

Bei 50% Gewinn kann man die Hälfte verkaufen.

Bei -100% sollte die Position reduziert werden, um das Risiko zu minimieren.Notstop bei -200%Entscheidend ist der Schlußkurs. |

| Bei 80% Gewinn den Rest. Vor allem im Bärenmarkt |

|

Retracement intraday mehr als 50% ist ok zum Nachkaufen in bestimmten Situationen

|